目次

共有(遺産共有)

遺言がない場合,相続により,相続財産(遺産)は,相続人の共有となります。遺産が共有状態となる場合,遺産分割の手続が必要となりますが,遺産が分割承継される場合は,確定的に相続人に帰属するので,遺産分割の手続は不要です。

遺産の具体的な分割方法は,相続人間の協議や調停・審判で決めることになり,遺産分割が完了した場合,その効果は相続時まで遡ります。その間の暫定的な財産の共有状態を遺産共有と呼んでいます。

遺産分割の協議・調停・審判で遺産の承継先が確定されない限り,共有(遺産共有)という状態になります。

この共有を解消する場合に使えるのは遺産分割の手続だけであり,共有物分割の手続は使えません。

詳細は,遺産共有と物権共有の混在

共有(遺産共有)となる財産

① 不動産

例えば,法定相続により収益物件が子供A,B,Cの共有になったとします。テナントからの家賃収入については,3人の子供がそれぞれ3分の1ずつ請求できる状態になりますが,実際にはAが代表としてテナントに家賃を請求し,もらった後にB,Cに3分の1ずつ分配することになるでしょう。

維持費などの経費はAが支払った(立て替えた)後,AがB,Cに対して3分の1ずつを請求することになります。

このように面倒な手続が必要になります。

収益不動産が相続により遺産共有となると,共有物の管理方法で,共有者(A,B,C)の意見が対立することがあるかもしれません。

例えば,外壁工事を行い,Aが工事費(90万円)を支払った場合,Bは,30万円を払ってくれても,,Cは,「工事は不必要だったので30万円は払わない。」と言うかもしれません。

B,Cは,費用(の3分の1)の支払を拒否するのです。

また,家賃を値上げしようとしても,3人で意見が一致しない場合は値上げができません。

家賃の値上げは「共有物の管理」に該当するので持分の過半数の同意がないとできないからです。

2人が不動産を売却したいと思っても,残り1人が同意しなければでなければ売却できません。この場合,3分の2の持分を売却することは2人でもできますが,普通買い手は付かないでしょう。

不要な(財産的価値のない)土地建物について,相続登記をした方がよいかどうかについては,下記youtubeチャンネルをご覧ください。https://www.youtube.com/watch?v=OB4a-Fa3WCQ&t=106s

② 株式

株式は相続により遺産共有(株式の準共有)となります。

権利行使のハードルがとても高く,不便な状態となってしまいます。

詳細は,株式の準共有

③ 国債・社債

共同相続により遺産共有となります。分割承継はされません。1単位未満での権利行使が予定されておらず,単純な金銭の請求権のように分割できないからです。

社債も同様です

④ 投資信託(受益権)

投資信託受益権は共同相続により遺産共有となります。

会計帳簿の閲覧・謄写請求権などの監督機能があり,単純な金銭の請求権とは性質が異なります。

ただし,約款で一部解約が可能とされている場合には,可分債権=分割承継と解釈する余地もあります。

⑤ 投信の償還による預り金

投資信託の償還による預り金は,遺産共有となります。

投資信託の契約者の死後に償還されたもので,単純な金銭債権だからです。

⑥ 現金

現金は共同相続により共同相続人の準共有となり,遺産分割完了まで誰も使えません。例えば,3000万円の現金が相続で3人それぞれ1000万円ずつに分けられるということにはなりません。遺産分割の協議や審判を経ないと,相続人の誰もが使えない状態ということです。

物質である現金は債権(可分債権)ではないからです。原則(民法264条本文)どおり,準共有の状態になります。

共有(遺産共有)とならない財産

① 大原則

相続において遺言がない場合,相続により,原則として遺産は共有になるので,債権は,複数の相続人で準共有することになります。

ただし,法令に特別の定めのある場合は(民法264条ただし書),共有のルールは適用されません。

② 債権

債権は「可分」なので準共有の規定は適用されません(民法427条)。

債権は共同相続により当然に分割されるので,遺産分割は不要です。

可分債権については,例外的に分割承継となり,各相続人が法定相続分の割合 だけ按分して債権を承継します。

例えば,300万円の貸金債権の相続人Aの法定相続分が3分の1である場合,Aは100万円分を単独で承継した状態になり,借主に対して100万円の返還請求ができます。

ただし,相続財産の預貯金については,平成28年の判例変更により,分割承継は否定され,遺産分割の対象となりました。

③ 金銭債権

金銭債権は遺産分割の対象ではないというのが大原則ですが,現実には,他の財産と一緒に分け方を決めるニーズは大きいため,相続人全員の同意がある場合には,遺産分割の対象にすることも家裁の実務における一般的な扱いとなっています。当然分割(分割承継)の場合でも,相続人全員の同意がある場合には,遺産分割の調停・審判を利用できます。理論的には整合しませんが,現実的なニーズに対応した家庭裁判所の運用ですが,一般的であるとまではいえません。

金銭債権の代表例は預貯金債権(預金払戻請求権)です。預貯金については,以前はその 種類によって扱いが異なりましたが,平成28年最高裁判例で判例変更がなされ,一律に遺産分割の対象となることになりました。

逆に,預貯金債権以外の金銭債権については,平成28年判例では触れられておらず,従前と同様,相続分に応じて分割承継となります。

詳細は,相続と預貯金

④ MMF・MRF(信託受益権換価請求権・換価代金支払請求権)

信託受益権そのものではなく,これを商品化したMMFやMRFは,分割承継されます。

投資信託とは別の扱いをします。

債務

債務も原則として相続分に応じて分割承継されます。たとえ連帯債務であっても金銭債務は可分だからです。

例えば,遺言に「相続債務を特定の相続人に承継させる。」と記載されていた場合,その遺言やその遺言に従った遺産分割は有効です。すなわち,債務の承継者の指定自体及び遺産分割自体は有効です。

しかし,債権者に対しては,その遺言や遺産分割を主張することはできず,債権者は,法定相続分に従った履行請求ができます。

ただし,債権者は,その遺言・遺産分割による債務の承継を承認し,その遺言・遺産分割に従った履行請求をすることはできます。すなわち,債権者の承認によって債権者に対しても有効となるのです。

遺言に相続債務の承継方法が記載されていない場合,特に,債務が多く残っている場合はどうでしょうか。

例えば,遺言の内容が「相続人の1人に財産全部を相続させる」というものである場合もイと同様です。すなわち,原則として,相続債務も相続され,指定された相続人1人がすべてを承継します。

プラス財産を多くもらった者がマイナス財産も清算するという常識的感覚に基づく結論です。相続債権者が,この遺言内容を承認すれば指定相続人に対して全額の請求ができ,債権者にとっても合理的です。

ただし債権者としては,債務を承継した相続人の総合的な返済能力や,債務を承継した相続人が事後的に遺留分減殺請求を受け,返済能力が低下するリスクを考慮して,承認するか否かは慎重に判断するべきです。

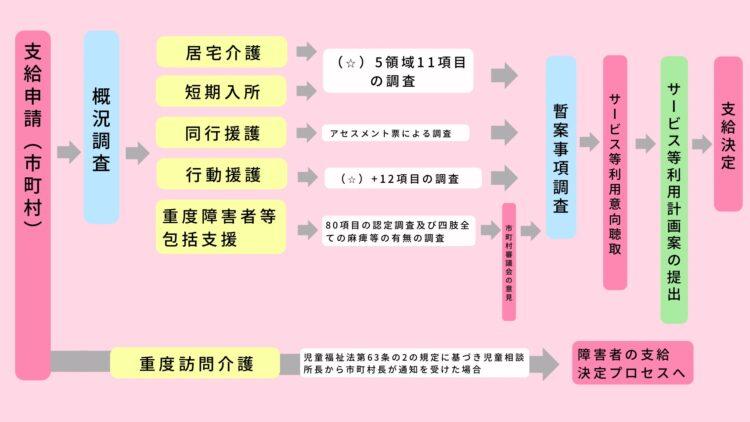

<財産の種類ごとの遺産分割の要否>

| 対象財産 | 共同相続形態 | 遺産分割協議 | 調停 | 審判 |

| 現金・預貯金・土地建物・借地権・株式・国債・社債 | 遺産共有 | ◯ | ◯ | ◯ |

| 貸金・不当利得・不法行為債権(使途不明金)・賃料 | 当然分割 | △ (※1) | △ (※1) | △ (※1) |

| 相続開始後の利息・賃料・代償財産 | 当然分割 | △ (※1) | △ (※1) | △ (※1) |

| 相続債務 | 当然分割 | ◯ (※2) | ◯ (※2) | ☓ (※3) |

| 生命保険金・死亡退職金・遺族年金・香典・葬儀費用・遺産管理費用 | 遺産分割の対象外 | ◯ (※4) | ◯ (※4) | ☓ (※4) |

※東京家庭裁判所のリーフレット「遺産分割調停・審判で扱うことができる遺産」参照

※1

相続人全員の同意により遺産分割の調停・審判を利用できます。

※2

相続人全員の同意により遺産分割の調停・審判を利用できます。

ただし,相続人間の合意は,相続債権者に対しては主張(「対抗」)できません。。

※3

債務・葬儀費用・遺産管理費用は,相続人全員の同意があっても家事審判の対象外です。公的・強制的判断に馴染まないからです。

※4

遺産ではないから,遺産分割の対象外ですが,相続人全員の同意がある場合,現実的なニーズにより,遺産分割の調停・審判は可能とされています。

相続財産にならないもの

① 被相続人の一身専属権・一身専属義務

生活保護を受ける権利,扶養を求める権利・扶養する義務(養育費・婚姻費用分担金支払請求権,義務を含む),離婚時の財産分与請求権・義務などの一身専属権は,具体的状況によって相続されるか否かが違ってきます。

被相続人に固有の権利・義務(その人にのみ認められる権利・義務)は,他の人には承継されることはなく,相続の対象にもなりません。

一身専属権・義務のうち未確定のものは相続の対象外です。

| 権利義務の種類 | 何もしていない | 請求側が請求or調停等の申立をした | 両者が合意or裁判が確定した |

| 慰謝料 | ◯ | ◯ | ◯ |

| 扶養(養育費・婚姻費用含む) | ☓ | ☓ | ◯ |

| (離婚時の)財産分与 | △ | ◯ | ◯ |

離婚に伴う財産分与請求権・義務についての詳細は,財産分与請求権の発生時期

② 祭祀供用物

相続財産から除外されるものとして「祭祀供養物」があります。墓所・遺骨・祭具などです。

これを承継する者(祭祀承継者)を決めるのは遺産分割手続ではなく,「祭祀主宰者の選任」という手続によります。

詳細は,祭祀主宰者,祭祀供用物の承継

③ 名義株・名義預金

形式上は被相続人名義であるが実質的には別人が権利者であるという場合です。

被相続人の慰謝料請求権

交通事故でA(被害者)が死亡すると,A自身の慰謝料請求権が発生します。

この慰謝料請求権はAの相続人に承継されます。

※古い時代には,精神・心のダメージはその人に特有のものであるから,慰謝料請求権は一身専属権として相続により承継されることはないとされていました。その後,慰謝料請求の意思表示の有無によって相続の対象になるかならないかが決まりました。慰謝料請求の意思表示があれば権利が具体化すると解釈したのです。その後,意思表示の認定が緩和され,意識が朦朧としている時に「残念残念・・・」と言った事例で,意思表示を認める判例も出現しました。

しかし,この基準だと即死の場合には慰謝料請求権が相続されず,より大きな損傷を受けた場合(即死)の方が救済されなくなるという不合理な結果となります。

そこで現在では,無条件に慰謝料請求権の相続が認められるに至りました。

政府保障事業による補償金の相続

交通事故の被害者は政府に補償金を請求できることもあります。被害者救済のため,本来の損害賠償を政府が肩代わりする制度です。

https://www.mlit.go.jp/jidosha/anzen/04relief/info/qa/security/answer12.html

この政府保障事業による補償金請求権は,可分債権なので,当然に相続人に分割承継されます。

したがって,遺産分割の対象とはなりません。

生命(死亡)保険金,死亡退職金

被相続人の死亡時に,死亡保険金・死亡退職金が発生することがあります。

死亡保険金は通常,特定の近親者が受け取ると決められているので,原則として相続財産ではありません。

ただし,特殊事情によっては相続財産とされることもあります。

詳細は,相続と生命(死亡)保険金,相続と遺族年金

死亡保険金・死亡退職金は,死亡時に発生する給付金であるため,死亡事故による損害賠償金・慰謝料との損益相殺が問題となります。

損益相殺とは,損害賠償請求額から別に給付を受けた金額を控除することで,同一の原因により生じた給付が対象となります。

〈死亡保険金〉

既に払い込んだ保険料の対価であって,不法行為とは関係がないため,損益相殺されません。

〈死亡退職金〉

損害賠償請求権と死亡退職金は,いずれも実質的に死亡した者の逸失利益なので,損益相殺されます。

継続的保証

被相続人が負っていた債務も,マイナスの相続財産として,相続人に承継されます。

しかし,継続的な保証債務については別です。

| 債務の種類 | 死亡時に既発生 | 死亡時以降に発生 |

| 身元保証 | ◯ | ☓ |

| 根保証 | ◯ | ☓ |

| 賃貸借の保証人 | ◯ | ◯ |

① 身元保証

個人的な関係により保証しているので,身元保証の債務は相続の対象にはなりません。

ただし,保証人の死亡時に既に発生していた保証債務は,通常の金銭債務となっているため

相続債務として承継されます。

② 根保証

死亡時に根保証契約は終了するので,保証債務は相続債務として承継されません。

ただし,既に発生していた保証債務は,死亡時に債務の元本が確定し,相続債務として承継されます。

③ 賃借人の保証

保証債務が相続(承継)されます。これを制限する法律・判例がないからです。

その他、ご不明な点がございましたらお気軽にお問い合わせください。