目次

相続の対象についての議論とその実益

「相続人は,相続開始の時から,被相続人の財産に属した一切の権利義務を承継する。」(民法896条)条文上は,相続によって承継されるものは「権利義務」であると規定されています。この点,純粋な権利義務ではなく,財産法的な地位や人格,法律関係が承継されるという解釈もあります。

相続によって承継する財産とは何かについてはいくつかの見解がありますが,この見解そのもので結論に違いが出ることはまずありません。

一般的な見解

〈包括承継原則(一般承継)〉

相続によって承継されるのは,条文どおりに権利義務と考える見解です。

被相続人に属していた「一切の権利義務」が相続人に承継されると規定した趣旨は,相続人への承継が原則として権利義務の種類・性質及び由来によって左右されないということを宣言することにあると考える見解です。

〈法的地位の承継〉

個別の権利義務が有機的に一体をなし,財産法上の法的地位(典型的には契約上の地位)と呼ぶべき実体を有している場合には,これをひとまとめにした「法的地位」が承継の対象となるとする見解です。

相続によって承継されるものをよく考えてみると,純粋な権利や義務には収まらないものも出てきます。たとえば,無権代理人としての地位や占有(権),善意・悪意といった状態も承継されます。取消権などの形成権も,それ自体が単体の権利として承継されるわけではなく,承継される特定の法的地位の一部として存在するという関係にあります。そこで,個別の権利義務が有機的に一体をなし,財産法上の法的地位(典型的には契約上の地位)と呼ぶべき実体を有している場合に,その法的地位を相続による承継の対象と考える見解があります。法的人格,法律関係の承継と捉える見解も同じ考え方です。

仮想通貨

相続によって承継されるものが何かということが影響する場面として,仮想通貨(暗号資産)の相続があります。

仮想通貨を保有することの権利性が否定されることを前提とすれば,相続の対象は権利義務に限定されないという解釈をとることによって,仮想通貨(財産的価値)が相続で承継されるという結論を導くことができます。

詳細は,仮想通貨(暗号資産)の権利性

相続のよる承継の対象外

① 祭祀供用物

相続財産から除外されるものとして「祭祀供養物」があります。

墓所・祭具・遺骨などは「祭祀承継者」が承継します。

詳細は,祭祀主宰者,祭祀供用物の承継

② 名義預金・名義株

親が幼少の息子(や孫,妻)名義の預金口座を開設し,定期的に積立をしていたところ,息子(や孫,妻)自身はまったく事情を知らず,息子自身はこの資金を使える状態にはないという場合,親は息子の名義を借りている(実質的には名義預金は親に帰属している)だけで,贈与としては認められないのか(贈与の仮装→遺産に含まれる),それとも,生前贈与として有効なのでしょうか。この問題は,財産分与や婚姻費用分担金・養育費の算定において「資産」として考慮に入れるかどうかという問題にもつながります。

贈与契約の成立要件として,当事者両方(贈与者・受贈者)に,贈与の意思があること(意思の合致)が必要であるため,名義預金・名義株が生前贈与として有効か無効かは当事者の意思と管理状態で判断します。

〈判断基準〉

・対象財産の出損者(預金・出資金の負担者)は誰か

・名義人は対象財産の存在を知っていたか

・預金通帳・届出印鑑の保管状況

・預金引き出し(名義人が自由に引き出しなどをできる状態だったかどうか),株主権の行使をしていた者は誰か。

・引き出した預金の使途

・贈与の税務申告・納税の有無

・対象財産から生ずる利益の帰属者は誰か。

※名義人ではない者が管理・運用をしていた場合,妻や夫,幼少の子,孫などは配偶者や親に財産管理を委ねていると認める傾向があります。

・対象財産の名義人がその名義を有することになった経緯

・贈与契約書の有無

・預金口座開設の意思決定・手続を誰が行ったか。

名義預金・名義株(生前贈与として無効)と判断された場合,遺産に含まれることになるので,遺産分割の対象となり,「みなし相続財産」として相続税が課されます。

生前に子供に財産を贈与することは相続税対策の一つですが,後から名義預金・名義株と認定され,贈与が否定されると台無しです。

〈名義預金・名義株の認定を避ける方法〉

・預金通帳・届出印を名義人自身が実際に保管・管理する。

・預金引き出しを実際に名義人が自由に行えるようにする。

・贈与に伴う手続(贈与契約書の調印,贈与税申告・納税)を徹底する。

※贈与を明確化させると,名義人による使用・処分を制限できない(名義人の無駄遣いを防げない),名義人に依存心が生まれ,精神面・教育上好ましくないという副作用が発生します。

※※子供に知らせずに財産を移転しつつ,子供の自由な使用の制限も可能となる方法として,信託があります。通常の贈与では不可能ですし,知らせない場合は贈与と認められないリスクもあります。

この点,例えば,父Aが委託者兼受託者,子Bが受益者という形で信託をすれば可能です。

通常は信託の場合でも受益者(贈与における受贈者に相当)に通知しますが,通知しないと規定することも可能です(信託法88条2号本文)。通常の民法の枠組みではできなかったことが信託では可能となっています(信託法88条2号但書)。

③ 処分できない財産

遺言による財産の承継は,遺言者が処分できるものに限られ,処分できない財産を処分する遺言事項は無効です。「赤の他人」の財産を遺言に記載してしまうことは普通ありませんが,親族名義の所有物とか同族会社名義の所有物など,感覚的に「自分のもの」「自分が自由に処分できる」という財産を書いてしまうことがあるのです。

一身専属権の除外

被相続人の財産(権利)であっても,一身専属的なもの(その人にのみ認められるもの)は例外的に相続により承継されません。

〈一身専属権の具体例〉

生活保護を受ける権利

扶養を求める権利・義務(養育費や婚姻費用分担金を含む)

離婚時の財産分与請求権・義務

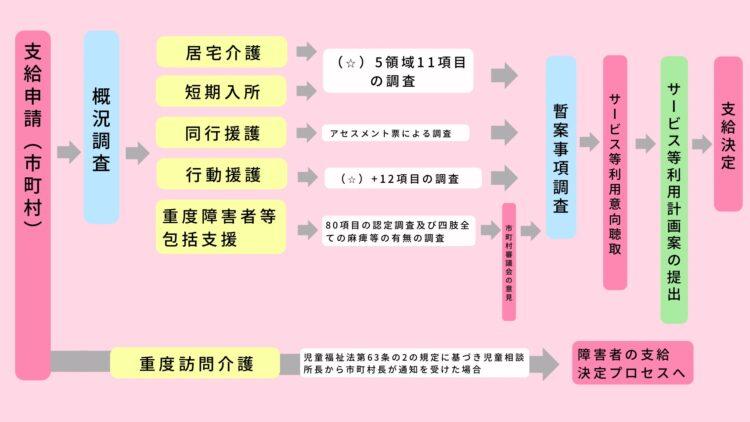

〈一身専属権・義務の確定/不確定による相続への影響〉

| 権利義務の種類 | 何もしていない | 請求側が請求or調停等の申立をした | 両者が合意or裁判が確定した |

| 慰謝料(後記) | ◯(相続の対象になる) | ◯ | ◯ |

| 扶養(養育費・婚姻費用含む) | ☓ | ☓ | ◯ |

| 離婚時の財産分与(定説なし) | △ | ◯ | ◯ |

故人本人の慰謝料請求権

交通事故でA(被害者)が死亡した場合,A自身の慰謝料請求権が発生し,この慰謝料請求権がAの相続人に承継されるます。

政府保障事業による補償金

交通事故の被害者は政府に補償金を請求できることもあります。本来の損害賠償を救済のた生命(死亡)保険金・死亡退職金

死亡保険金・死亡退職金は,原則として,相続財産ではないと解釈されています。

ただし,特殊事情によっては相続財産とされることもあります。

詳細は,相続と生命(死亡)保険金

詳細は,相続と死亡退職金

※ 損益相殺

同一の原因により生じた複数の給付がある場合,損害賠償請求額から別に給付を受けた金額を控除することを損益相殺と呼びます。死亡時に発生する給付金として,交通事故による生命(死亡)保険金・死亡退職金について問題となります。

生命(死亡)保険金は,既に払い込んだ保険料の対価という性質があり,不法行為の原因とは関係がないため,損益相殺されません。

死亡退職金は,損害賠償請求権と退職金の両性質があり,いずれも実質的に死亡した者の逸失利益と言えるので,損益相殺をするというのが判例(最高裁昭和50年10月24日)です。

継続的保証

| 債務の種類 | 死亡時に既発生 | 死亡時以降に発生 |

| 身元保証 | ◯ | ☓ |

| 根保証 | ◯ | ☓ |

| 賃貸借の保証人 | ◯ | ◯ |

① 身元保証

個人的な関係性が前提になっているので,相続の対象にはなりません。

ただし,保証人の死亡時に既に発生していた保証債務は,通常の金銭債務となっているため,相続財産として相続人に承継されます。

② 根保証

死亡時に根保証契約は終了するので,相続の対象にはなりません。

ただし,保証人の死亡時に既に発生していた保証債務は,保証人の死亡が債務の元本確定事由となり,通常の金銭債務となるため,相続財産として相続人に承継されます(民法465条の4第3号)。

〈賃貸借の保証人×相続〉

③ 賃貸借の保証人

特に制限する法律・判例がないため,保証債務は相続(承継)されます。

補充遺言

遺言は,将来遺言者Aが死亡した時点で効力が生じるので,遺言で財産承継者Bを指定しておいても,その財産承継者が遺言者よりも先に亡くなることがあります。AとBが同時に死亡する場合も想定できます。

この場合,Aの財産は,遺言による指定どおりに承継されません。遺言の条項が無効となる可能性があります。そこで,Bが亡くなった場合の財産の承継者を遺言(補充遺言)で指定しておくのが望ましいということになります。

〈補充遺言の条項例〉

「長男◯◯が遺言者(父)より先または同時に死亡していた場合は,長男◯◯に相続させる財産を妻◯◯に相続させる」

※親より先に子が亡くなることを想定することは,縁起が悪いという印象がありますが,想定外の者への財産承継を回避するためには有益です。

その他、ご不明な点がございましたらお気軽にお問い合わせください。