目次

- 遺留分算定基礎財産に含める生前贈与(平成30年改正による変更)

- 遺留分の負担(減殺請求の対象)となる贈与との関係(概要)

- 民法1044条(改正後)の条文

- 1年間の基準時(意思表示時点・改正前後共通)

- 『遺留分権利者に損害を加えることを知って』の意味(概要)

- 『贈与』の拡張的解釈(改正前後共通)

- 贈与と類似する行為の扱い(改正前後共通)

- 相手方のない無償処分の期間制限

- 特別受益と遺留分の関係(改正前)

- 平成30年改正による相続人への贈与の扱いの変更

- 対象となる贈与の時期のまとめ(改正による変更・比較)

- 相続人に対する生前贈与と特別受益の関係(限定説・改正前後)

- 単独相続における特別受益の扱い(改正前後共通)

- 特別受益の持戻免除と遺留分の関係(概要)

- 寄与分と遺留分の関係(参考・概要)

- 負担付贈与・不相当な対価による譲渡の扱い(概要)

遺留分算定基礎財産に含める生前贈与(平成30年改正による変更)

<民法改正による遺留分の規定の変更(注意)>

平成30年改正民法により,遺留分の規定(制度)の内容が大きく変更されました。

令和元年6月30日までに開始した相続については,改正前の規定が適用されます。

令和元年7月1日以降に開始した相続については,改正後の規定が適用されます。

遺留分算定基礎財産の計算の基本部分は平成30年改正の前後で共通しています。

詳しくはこちら|遺留分算定基礎財産の計算の基本部分(基礎的計算式・改正前後)

この計算の中で,(生前)贈与も含める(加算する)のですが,どの範囲の贈与を含めるのか,また贈与と似ている財産の移転も含めるのかというような問題があります。平成30年の民法改正で少し変更が生じています。

本記事では,これについて説明します。

遺留分の負担(減殺請求の対象)となる贈与との関係(概要)

以下,遺留分算定基礎財産に含まれる『贈与』の範囲の説明をしますが,遺留分算定基礎財産に含まれる贈与は,別の意味も持っています。それは,遺留分の負担者(改正前だと遺留分減殺の対象財産)の範囲でもあるのです。むしろ,本質的には,遺留分の制度によって実質的に否定される贈与(の範囲),といった方が分かりやすいかもしれません。

いずれにしても,遺留分の負担(減殺請求の対象)に関する条文の規定では,遺留分算定基礎財産に含まれる贈与の規定を引用しています。

詳しくはこちら|遺留分の負担(改正前=減殺される財産,改正後=遺留分侵害額請求の相手方と金額)

重要なことなので,本題に入る前に指摘しておきました。

民法1044条(改正後)の条文

最初に,遺留分算定基礎財産の計算の中で使う『贈与』の内容を定めた条文を押さえておきます。

<民法1044条(改正後)の条文>

第千四十四条 贈与は、相続開始前の一年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、一年前の日より前にしたものについても、同様とする。

2 第九百四条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中『一年』とあるのは『十年』と、『価額』とあるのは『価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)』とする。

※民法1044条(改正前の1030条)

1年間の基準時(意思表示時点・改正前後共通)

遺留分算定基礎財産に含める『贈与』は(基本的に)相続開始前の1年間に行ったものに限定されます。この期間の制限の判定は,贈与の意思表示の時点で行います。財産(所有権)の移転がなされた時期ではありません。

<1年間の基準時(意思表示時点・改正前後共通)>

あ 基本的解釈

相続開始前の1年間にした贈与であるかどうかは,贈与の意思表示がされた時を基準として判断する

い 履行との関係

贈与契約が1年より前になされている場合には,履行が1年内になされていたとしても,民法1030条(改正前)の贈与には含まれない

※近藤英吉『相続法論(下)』弘文堂1938年p1118

※谷口知平『遺留分』/『家族制度法律篇(5)』 河出書房1938年p186

※中川善編『註釈相続法(下)』p229

※高木『総判例民法(親族相続)』p46

※『総判民(遺留分)』p13

う 停止条件付贈与と条件成就

停止条件付贈与契約が相続開始の1年より前になされた

相続開始の1年内に条件が成就した

→民法1030条(改正前)の1年間にした贈与に含まれない

※仙台高裁秋田支部昭和36年9月25日

『遺留分権利者に損害を加えることを知って』の意味(概要)

贈与をした者(被相続人)と贈与を受けた者の両方が『遺留分権利者に損害を加えることを知って』贈与をした場合は前述の1年の制限はありません。どんなに過去の贈与でも遺留分算定基礎財産に含むことになります。

この『遺留分権利者に損害を加えることを知って』の内容は加害の意思までは不要であり,客観的に損害の認識をもっているという意味であると解釈されます。

詳しい解釈については別の記事で説明しています。

詳しくはこちら|『遺留分権利者に損害を加えることを知って』の解釈(平成30年改正前後)

『贈与』の拡張的解釈(改正前後共通)

条文上は『贈与』として記述されていませんが,無償での財産の移転については『贈与』と同じ扱い,つまり遺留分算定基礎財産に含めるものという解釈がされています。

<『贈与』の拡張的解釈(改正前後共通)>

あ 基本的解釈

民法1030条(改正前)(改正後1044条)の『贈与』とは,民法上の贈与契約であると厳格に解するのではなく,無償処分一般を意味する

い 無償処分の例

ア 無償の債務免除イ 無償の人的または物的担保の供与

う 含まれない無償処分

結婚祝いなどの儀礼的な贈り物は民法1030条(改正前)の『贈与』に含まれない

※近藤英吉『相続法論(下)』弘文堂1938年p1117

※中川善編『註釈相続法(下)』p229

※高梨公之『遺留分の算定』/『法学セミナー48号』1960年p30

※能見善久ほか編『論点体系 判例民法11相続 第3版』第一法規2019年p488,489

贈与と類似する行為の扱い(改正前後共通)

前述のように,『贈与』には無償での財産の処分も含むと拡げて解釈されます。そうはいっても,性質的に『贈与』とは違うものも含めてよいか,という問題があります。

たとえば,生命保険金,死亡退職金,遺族年金,死亡弔慰金などは原則的に『贈与』(や遺贈)として扱うわけではないですが,例外もあります。また,信託については『贈与』とは性質的に異なりますが遺留分に反映させる方向性となっています。

一方,財団設立行為は『贈与』にあたる(遺留分算定基礎財産に含む)という見解が一般的です。

詳しくはこちら|遺留分算定基礎財産の計算の基本部分(基礎的計算式)

相手方のない無償処分の期間制限

前述のように,無償処分は広く『贈与』として扱われます。ここで,相手方のない無償処分については別の問題も出てきます。まず前提として,贈与(と同じ扱いとなる処分)の当事者の両方が損害の発生を知っている場合には期間の制限がなく遺留分算定基礎財産に含まれます。相手方のない行為は,当事者は1人だけなので当事者の両方(双方)が知っているということはあり得ません。

結論としてはこの場合,1人の当事者(被相続人)だけが損害発生を知っていれば,当事者両方が知っていたのと同じ扱いになるという見解が一般的です。

<相手方のない無償処分の期間制限>

あ 『贈与』としての扱い(前提)

財団設立行為のように,特定の相手方のない無償処分も遺留分算定基礎財産としての『贈与』として扱われる(前述)

い 当事者双方の損害発生の認識による期間制限排除(前提)

『贈与』の当事者双方が損害の発生を知っていた場合,相続開始前1年間に限らず遺留分算定基礎財産に含まれる

※民法1044条1項

詳しくはこちら|遺留分算定基礎財産に含める生前贈与(平成30年改正による変更)

う 遺留分算定基礎財産に含めない見解

特定の相手方のない無償処分は,贈与者・受贈者の両方が損害の発生を知っていた,とはいえない

→1年前より前になされた当該処分は遺留分算定基礎財産には含めないべきである

※近藤英吉『相続法論(下)』弘文堂1938年p1119

え 一般的見解

このような形式的な解釈は支持を得ていない

※能見善久ほか編『論点体系 判例民法11相続 第3版』第一法規2019年p491

特別受益と遺留分の関係(改正前)

平成30年改正前の民法では,遺留分算定基礎財産に含める贈与の規定の中で,特別受益の規定を引用していました。ところで,(純粋な)特別受益にあたる贈与には期間の制限はありません。

そこで,特別受益にあたる贈与については1年の期間の制限はなく遺留分算定基礎財産に含まれるという発想が生まれ,判例もこの見解を採用しました。なお学説も概ね判例と同じ見解をとっています。

結果的に特別受益にあたる贈与については無制限に遺留分算定基礎財産に含まれるということになります。

<特別受益と遺留分の関係(改正前)>

あ 判例(※1)

民法903条1項の定める相続人に対する贈与は,右贈与が相続開始よりも相当以前にされたものであって,その後の時の経過に伴う社会経済事情や相続人など関係人の個人的事情の変化をも考慮するとき,減殺請求を認めることが右相続人に酷であるなどの特段の事情のない限り,民法1030条(改正前)の定める要件を満たさないものであっても,遺留分減殺の対象となるものと解するのが相当である

※最高裁平成10年3月24日

※最高裁昭和51年3月18日(同趣旨)

い 学説

ア 通説民法1044条は民法903条を準用している

相続人間の公平をはかる必要がある

→算入肯定説をとる

※近藤英吉『相続法論(下)』弘文堂1938年p1124

※柚木馨『判例民法論(3)判例相続法論』有斐閣1953年p420

※我妻=唄『判例コンメンタールⅧ』p317

※中川=泉『相続法』p655

※高木『総判民(親族相続)』p70

イ 反対説算入否定説も有力に主張されている

※辻正美『遺留分の算定方法について』/『法学論叢110巻4=6号』京都大学法学会1982年p239〜

う 特別受益該当性を説明する記事(参考)

平成30年改正による相続人への贈与の扱いの変更

前述のように,以前は特別受益にあたる贈与ついては期間の制限なく遺留分算定基礎財産に含める扱いとなっていましたが,不合理であるという指摘もありました。

そこで,平成30年改正によって相続人への(特別受益にあたる)贈与のうち遺留分算定基礎財産に含めるものは相続開始前10年間のものに限定すると定められました。従来の判例の解釈は使われなくなったということになります。

<平成30年改正による相続人への贈与の扱いの変更>

あ 平成30年改正前(前提)

相続人への特別受益にあたる贈与は原則として期間の制限なく遺留分算定基礎財産に算入する(前記※1)

い 制限がないことの不都合

ア 法的安定性を害する(『あ』の考え方によると)被相続人が相続開始時の何十年も前にした相続人に対する贈与の存在によって,第三者である受遺者又は 受贈者が受ける減殺の範囲が大きく変わることになり得るが,第三者である受遺者又は受贈者は,相続人に対する古い贈与の存在を知り得ないのが通常であるため,第三者である受遺者又は受贈者に不測の損害を与え,その法的安定性を害するおそれがある

イ 民法1030条(改正前)の趣旨を没却する遺留分制度の潜脱防止の観点から短期間に限って生前贈与を遺留分算定の基礎となる財産に含めることとした民法第1030条の趣旨を没却するのではないかとの指摘がある

※法務省民事局参事官室『民法(相続関係)等の改正に関する中間試案の補足説明』平成28年7月p62,63

う 改正後の民法1044条3項の条文

相続人に対する贈与についての第一項の規定の適用については、同項中『一年』とあるのは『十年』と、『価額』とあるのは『価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)』とする。

※民法1044条3項

え 平成30年改正による変更

相続人に対する生前贈与について遺留分算定の対象となる期間を制限した

相続人に対する贈与は,相続開始前10年間にしたものに限り,遺留分算定基礎財産に算入することとした

改正前の判例(あ)と異なる規律を設けた

※中込一洋著『実務解説 改正相続法』光文堂2019年p166,167

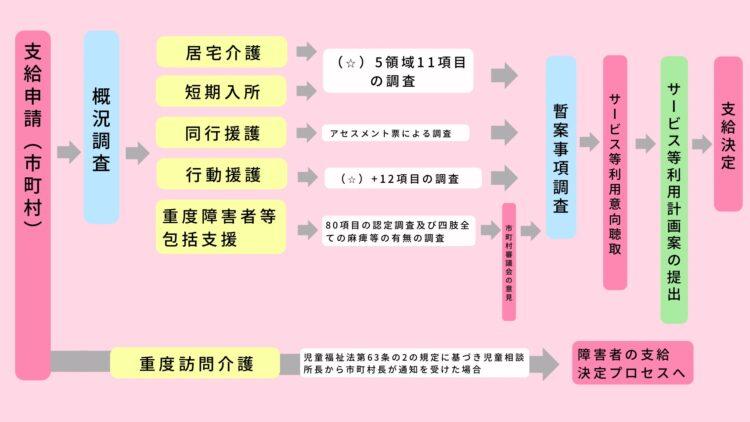

対象となる贈与の時期のまとめ(改正による変更・比較)

以上で説明したように,遺留分算定基礎財産に含める『贈与』の期間制限については,少し複雑です。

そこで平成30年改正の前後を分けて表にまとめます。

<対象となる贈与の時期のまとめ(改正による変更・比較)>

あ 改正前

| 贈与の相手方(受贈者) | 損害発生を知らなかった | 損害発生を知っていた |

| 相続人以外 | 相続開始前1年間 | 制限なし |

| 相続人(※2) | 制限なし | 制限なし |

※2 相続人への贈与のうち特別受益に該当するものだけが対象となる(解釈)(後記※3)

い 改正後

| 贈与の相手方(受贈者) | 損害発生を知らなかった | 損害発生を知っていた |

| 相続人以外 | 相続開始前1年間 | 制限なし |

| 相続人(※2) | 相続開始前10年間 | 制限なし |

※2 相続人への贈与のうち特別受益に該当するものだけが対象となる(条文)(後記※3)

相続人に対する生前贈与と特別受益の関係(限定説・改正前後)

以上は,遺留分算定基礎財産に含める『贈与』がどの時期のものか,という問題を中心に説明しました。この『贈与』として,時期以外の制限(限定)の問題もあります。以下,時期以外の制限について説明します。

まず,相続人への贈与は,特別受益に該当する贈与に限定されるのか,そうではないのか,という問題があります。

平成30年改正前は,特別受益に該当する贈与に限定される,という見解が一般的でした。

そして,改正後の条文の文言に『相続人に対する贈与・・・(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)』というものがあるので,従前の一般的見解が明文化されたといえるでしょう。

<相続人に対する生前贈与と特別受益の関係(限定説・改正前後・※3)>

あ 改正前

相続人に対する贈与については,民法1044条(改正前)が民法903条(改正前)を『遺留分について準用』していた

原則として民法903条1項に規定する贈与(特別受益に該当する贈与)である必要があると解釈されてきた

い 平成30年改正後

『あ』の解釈を維持する

相続開始前1年以内にした贈与についても特別受益に該当する場合であることを要するという限定説を採用したものと解するのが素直である

※中込一洋著『実務解説 改正相続法』光文堂2019年p167,168

単独相続における特別受益の扱い(改正前後共通)

たとえば,相続人が1人だけで,被相続人が相続人以外(典型例は内縁者)に全財産を遺贈や贈与してしまったが,一方で当該相続人も生前贈与を受けていたというケースを想定します。

ここで相続人への生前贈与は遺留分算定基礎財産に含めないという発想もありましたが,古い判例でこれは否定されています。

<単独相続における特別受益の扱い(改正前後共通)>

単独相続で第三者への贈与が減殺の対象となっている場合に,相続人の受けた生前贈与が算入されるかについて

→(共同相続と同じように)算入する

※大判昭和9年9月15日

特別受益の持戻免除と遺留分の関係(概要)

前述のように,相続人への贈与のうち遺留分算定基礎財産に含めるものは特別受益に該当するものだけに限定されます。

この点,純粋な特別受益としては,被相続人による持戻免除の意思表示があれば遺産分割による是正措置がとられないというルールがあります。

では,持戻免除の意思表示があった場合に,遺留分算定基礎財産の計算でも相続人への贈与としては扱わないという発想が生まれます。しかし特別受益にあたる贈与であることは変わらないし,遺留分制度の被相続人の処分を制限するという趣旨にも反することから,このような解釈はとられていません。

詳しくはこちら|特別受益の持戻し免除の意思表示と遺留分との関係(基本・改正前後)

寄与分と遺留分の関係(参考・概要)

ところで,特別受益と並んで,遺産分割における不公平の是正として機能する制度には寄与分”があります。

この点,遺留分算定基礎財産の規定(条文)上,寄与分は登場しません。

そこで遺留分の制度全体において寄与分は無視される結果となっています。なお,逆に寄与分の評価・判断では遺留分が反映されることもあります。

詳しくはこちら|寄与分|遺留分との関係・相互援助→差引計算|生前の不公平防止=対価の授受

負担付贈与・不相当な対価による譲渡の扱い(概要)

純粋な贈与とは違うけれど贈与と似ているものとして,負担付贈与や不相当に安い金額で譲渡した,というものがあります。このようなものを遺留分に関してどのように扱うか(計算するか)ということは,別の記事で説明しています。

詳しくはこちら|負担付贈与・不相当対価による有償行為の遺留分に関する扱い(改正前・後)

その他、ご不明な点がございましたらお気軽にお問い合わせください。